IFI 2024 : nouvelles règles d’évaluation de l’immobilier imposable détenu en société

Les redevables de l’impôt sur la fortune immobilière (IFI) doivent déclarer les biens et droits immobiliers ainsi que les actions et parts de sociétés détentrices de biens immobiliers taxables pour leur fraction représentative de biens immobiliers imposables détenus directement ou non.

Or, à l’aune des modifications apportées à l’article 973 du CGI par la loi de finances pour 2024, et pour l’immobilier détenu en société, nous devons noter que le mode d’évaluation des parts de société détentrice de biens immobiliers taxables à l’impôt sur la fortune immobilière (IFI) a changé : ainsi, seul le passif afférent aux actifs imposables sera dorénavant déductible.

En effet, les dettes contractées par la société et qui ne sont pas afférentes à des actifs imposables, ne sont plus déductibles.

Exemple :

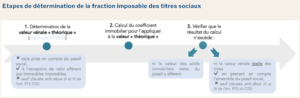

Dans un premier temps, les titres doivent être évalués, ce qui est égale à la valeur vénale des actifs sociaux après déduction du passif.

- Actif immobilier : 100.000€

- Autres actifs : 900.000€

- Dettes relatives au bien immobilier : 50.000€

- Autres passifs : 850.000€

- Valeur vénale de la société = 100.000€ (Actif 1.000.000€ – Passif social 900.000€, dont 50.000€ relatif au bien immobilier)

À cette valeur, s’applique ensuite un ratio immobilier, pour ne tenir compte que des actifs immobiliers imposables par rapport à l’actif brut réévalué de la société.

- Coefficient immobilier : 10 % (100.000 / 1.000.000)

Calculer la valeur « théorique » des titres à l’IFI, puis la valeur de l’assiette de l’IFI

- En application de la réforme, la valeur « théorique » des titres à l’IFI est égale à 950.000€ (actif – passif immobilier), sur laquelle on applique le coefficient immobilier, aboutissant à une assiette IFI de 95.000€ (au lieu de 10.000 € en application des anciennes règles).

Vérifier que le résultat du calcul n’excède ni la valeur vénale des parts ou actions, déterminée conformément aux règles de droit commun ; ni la valeur vénale nette des actifs immobiliers imposables de la société à proportion de la participation du contribuable dans la société

Le double plafonnement doit alors être appliqué :

- 1er plafonnement : ce plafond ne trouve pas à s’appliquer dans notre exemple puisque la valeur vénale réelle des titres (100.000 €) est supérieure à l’assiette déterminée en application des nouvelles règles (95.000 €);

- 2e plafonnement : ce plafond – correspondant à la valeur des immeubles sociaux nette du passif y afférent, c’est-à-dire ici 50.000 € (100.000 € – 50.000 €) – trouve à s’appliquer et l’assiette IFI sera donc plafonnée à 50.000 €.

Source exemple : https://www.infodoc-experts.com/

Les dettes déductibles :Nb : Les dettes déductibles sont celles inhérentes aux actifs immobiliers taxables, donc liées à l’acquisition ou à la conservation de biens ou de droits immobiliers taxables (liste non exhaustive):

Toutes les dettes ne sont pas déductibles :

Plafond de déduction des dettes :Lorsque la valeur vénale du patrimoine taxable est supérieure à 5 millions d’euros et que le montant des dettes dépasse 60 % de la valeur des biens, un plafonnement se met en place. Dès lors, et au-delà de cette limite, le montant des dettes n’est déductible qu’à hauteur de 50 % de cet excédent. Selon le Bulletin Officiel des Finances Publiques, l’application de ce plafonnement ne prend pas effet sur les dettes dont le redevable justifie qu’elles n’ont pas été contractées dans un objectif principalement fiscal. |

En synthèse :

Source infographie : cabinet Rivière Avocats Associés

Par Céline Mahinc

POUR ALLER PLUS LOIN :

ID Reflex’ Immobilier 6e édition

Vademecum de l’Immobilier 2023