Pourquoi investir sur les marchés financiers ?

Les actifs sans risques, qui permettaient par le passé de placer ses avoirs et de gagner quand même de l’argent sont aujourd’hui peu rémunérateurs :

- Livret A, LDD : 0.50%

- Fonds en euros : 1,5%

- PEL : 1%

L’investisseur qui souhaite que son argent produise des intérêts supplémentaires doit donc aller chercher du dynamisme dans ses placements. La question en revanche se pose de savoir comment faire pour améliorer ses performances car pour la plupart des investisseurs particuliers, investir dans les marchés financiers relève d’un cheminement complexe.

Quelques notions fondamentales pour mieux en appréhender les principes.

Tout d’abord, il faut se poser les bonnes questions :

- Quel est mon horizon de temps / d’investissement ?

- Quel niveau de performance souhaité-je obtenir ?

- Quel niveau de risque suis-je prêt à prendre ou, combien suis-je prêt à perdre ?

Cela permet de définir son profil de risque, qui à son tour permettra de déterminer les priorités :

- Régularité des revenus ?

- Stabilité des capitaux ?

- Croissance de l’épargne ?

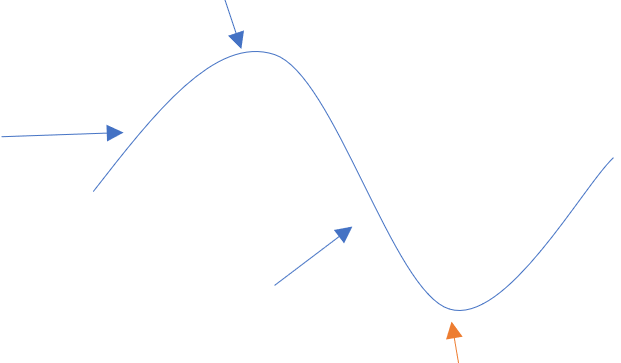

L’investisseur particulier réagit généralement selon ses émotions. Il investit pendant la hausse, s’emballe lorsque le cours est au plus haut, s’inquiète quand il a dépassé son prix d’entrée initial, et capitule juste avant le rebond.

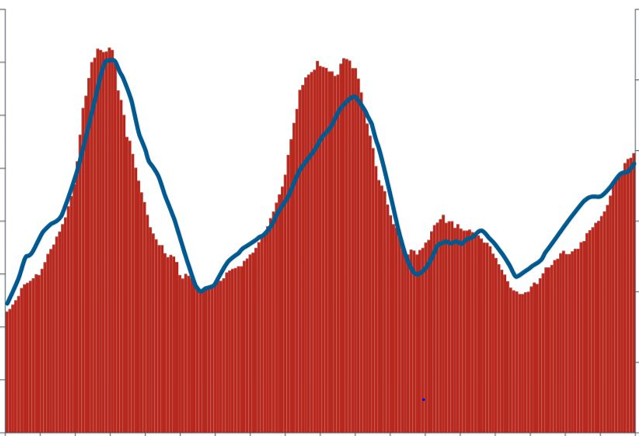

La Fédération Française des Sociétés d’Assurance confirme ce constat avec le graphique ci-après :

En bleu se trouve le niveau du CAC40 entre 1998 et 2015 (moyenne sur 12 mois) et en rouge les montants collectés en unités de compte dans les produits de placements. Warren Buffet dit d’ailleurs que « la plupart des gens s’intéressent aux actions quand tout le monde s’y intéresse. Le moment d’acheter, c’est quand personne ne veut acheter. Vous ne pouvez acheter ce qui est populaire. »

Comment éviter les à-coups des marchés et parer ces décisions émotionnelles ?

3 conseils :

Le versement régulier et programmé.

Exemple : Considérons un investissement de 100€/mois tous les mois sur le CAC 40, entre le 31/12/1995 et le 31/12/2015. Le montant investi est de 24 000€. Le montant final sur votre compte (hors fiscalité) aurait été de 41 990 € à la fin !

Et pourtant au cours de cette période, les marchés ont vécu des épisodes chaotiques en 1998, 2001 à 2003, 2008, 2011 ! C’était donc tout sauf une période tranquille !

Prendre des risques sur le long terme

Sur le long terme, la capitalisation des intérêts agit comme un effet « boule de neige ». C’est un cercle vertueux qui permet en quelque sorte d’amplifier la rentabilité de l’investissement. C’est le phénomène de capitalisation, qui permet à votre épargne de fructifier plus rapidement.

Exemple : on place 10 000€ pendant 20 ans. A 8%, la somme finale sera de 46 610€. A 2% vous aurez 14 860€. Il est donc optimal lorsque l’on connait son horizon de temps de placement, de s’orienter vers un investissement plus dynamique.

Diversifier les investissements

Parce que les marchés ne fonctionnent pas tous en même temps de la même manière, afin de s’assurer d’avoir une allocation d’actifs proactive, diversifier les placements entre les différentes familles d’investissements :

- Actions (zones géographiques, secteurs, capitalisations boursières…)

- Obligations (d’Etat, d’entreprises…)

- Multi classes (horizon déterminé, profils de risques spécifiques…)

Par Adriana Vasu