« Denormandie ancien » : un dispositif prometteur

Extension du dispositif Pinel, le dispositif « Denormandie ancien »[1] est destiné à favoriser l’investissement dans des logements anciens à rénover : investissements locatifs intermédiaires avec travaux dans des centres-villes dégradés.

Extension du dispositif Pinel, le dispositif « Denormandie ancien »[1] est destiné à favoriser l’investissement dans des logements anciens à rénover : investissements locatifs intermédiaires avec travaux dans des centres-villes dégradés.

Éligibilité et fait générateur

En vigueur depuis le 27 mars 2019, il est accordé aux propriétaires de logement en centre-ville, dans les territoires où les besoins sont identifiés, notamment les 244 villes[2] qui ont signé des conventions dites « Cœur de Ville » ou dans toutes les communes, quelle que soit leur taille, signataires d’une convention d’Opération de revitalisation du territoire (ORT)[3] créée par la loi ELAN (art. 157) ainsi que dans le centre des communes dont le besoin de réhabilitation de l’habitat en centre-ville est particulièrement marqué. On sort des zonages habituels.

Les acquisitions doivent être réalisées entre le 1er janvier 2019 et le 31 décembre 2021. Mais dans les faits, compte tenu de la date de publication au journal officiel du décret d’application (27 mars 2019), la réduction d’impôt n’est applicable qu’aux investissements réalisés à compter du 1er janvier 2019 pour lesquels le fait générateur est intervenu à compter du 28 mars 2019.

2 types de logements sont visés :

- Les locaux affectés à un usage autre que l’habitation et qui font ou qui ont fait l’objet d’une transformation en logement.

- Les logements qui font ou qui ont fait l’objet de travaux de rénovation[4] dont le montant doit représenter au moins 25% du total de l’opération (donc 33% du prix d’achat).

Cette incitation à rénover s’adresse aux particuliers qui souhaitent mener seuls les rénovations, et indirectement aux promoteurs qui pourront racheter des immeubles et revendre les appartements en faisant bénéficier les ménages acquéreurs de ce dispositif, comme ils le font dans la construction neuve. Lorsque les travaux sont réalisés par le vendeur, un contrat de VIR est souscrit entre l’acquéreur et le vendeur[5].

S’ils sont réalisés à l’initiative de l’acquéreur, leur achèvement doit intervenir au plus tard le 31 décembre de la deuxième année qui suit celle de l’acquisition du logement ; le contribuable devra justifier de factures des entreprises ayant réalisé les travaux, comportant le lieu de réalisation des travaux, la nature de ces travaux, ainsi que les caractéristiques et critères de performance prévus. Pour les logements qui ont fait l’objet des travaux avant l’acquisition, ils ne doivent pas avoir été utilisés ou occupés à quelque titre que ce soit depuis l’achèvement des travaux.

Les travaux de rénovation en question pourront en outre bénéficier du taux de TVA réduit à 5.50% ou 10% selon qu’ils concernent l’amélioration énergétique ou non.

Pour quels travaux ?

Les travaux devront :

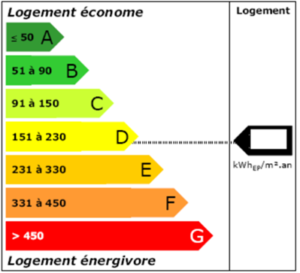

- Soit permettre une diminution de la consommation conventionnelle en énergie primaire du logement de 30% pour une maison ou 20% pour un appartement. Le propriétaire bailleur devra donc réaliser deux diagnostics de performance énergétique : un avant les travaux puis un autre après les travaux de rénovation. Cette diminution de consommation énergétique est évaluée sur les usages de l’énergie pour le chauffage, la production d’eau chaude sanitaire et le refroidissement. Après les travaux, le contribuable devra également justifier d’une consommation conventionnelle en énergie primaire du logement rénové après travaux inférieure à 331 kWh/m2/an.

- Soit concerner au moins 2 types de travaux de rénovation sur un bouquet de cinq(Isolation des combles ; Changement de chaudière ; Isolation des murs ; Isolation des fenêtres ; Changement de production d’eau chaude)[6].

La fiscalité : attractive

Le propriétaire bailleur qui rénove un logement dans les conditions mentionnées ci-dessus peut ainsi bénéficier d’une réduction d’impôt de 12% si la location est prévue pour une durée de six ans, de 18% pour une location de neuf ans et de 21% pour douze ans, pourcentage calculé en fonction du montant du prix de revient plafonné à 300 000 euros (acquisitions ou constructions de logements et souscriptions de parts de SCPI confondues), dans la limite de 5.500€/m² de surface habitable[7].

Le prix de revient du logement s’entend du prix d’acquisition majoré des frais afférents à l’acquisition : honoraires de notaire, commissions versées aux intermédiaires, droits d’enregistrement et taxe de publicité foncière. Le coût de ces travaux est intégré au montant de l’acquisition [8]… ce qui viendra mécaniquement diminuer les potentielles plus-values. Pour l’appréciation de ce plafond, il y a lieu de prendre en compte à la fois les acquisitions, constructions et souscriptions bénéficiant du dispositif « Pinel » et les acquisitions et souscriptions bénéficiant du dispositif « Denormandie ». La réduction d’impôt ne peut être calculée sur le prix de revient que de deux logements au plus (date du fait générateur de la réduction d’impôt).

Les dépenses de travaux retenues pour le calcul de la réduction d’impôt ne peuvent pas faire l’objet d’une déduction pour la détermination des revenus fonciers. En revanche, il semble donc que les dépenses de travaux non retenues (non éligibles par exemple) pour le calcul de la réduction puissent participer à la constitution d’un déficit foncier. A noter également que cette réduction « Denormandie ancien » ne fait pas obstacle à l’application du régime micro foncier.

Ce gain fiscal est conditionné à une durée de détention, à un engagement de location en tant qu’habitation principale et à un respect des conditions de loyer et de ressources des locataires. Lorsque la fraction de la réduction d’impôt imputable au titre d’une année d’imposition excède l’impôt dû par le contribuable au titre de cette même année, le solde ne peut pas être imputé sur l’impôt sur le revenu au titre des années suivantes. La fraction de réduction d’impôt non imputée ne peut donner lieu à remboursement. Par ailleurs, un contribuable ne peut pas, pour un même logement, bénéficier à la fois de la réduction d’impôt en faveur de l’investissement locatif intermédiaire « Pinel » et de la réduction d’impôt en faveur de l’investissement locatif intermédiaire rénové « Denormandie ancien»

Il semble donc s’agir ici d’une bonne adaptation du Pinel sur le marché de l’Ancien, un « win-win » : les centres-villes devraient regagner en dynamisme et ainsi, en nouveaux locataires séduits par des logements réhabilités et plus performants ; les investisseurs, en faisant le pari de l’ancien souvent moins risqué que l’investissement dans le neuf, matérialiseraient une belle perspective de revente à condition de sélectionner le bon secteur.

[1] LF : 226 / CGI : art. 199 novovicies

[2]Arrêté du 26 mars 2019 relatif à la liste des communes ouvrant droit à la réduction d’impôt prévue au 5° du B du I de l’article 199 novovicies du CGI

[3] Telles que définies à l’article L303-2 du CCH

[4] Au sens de l’article 2 quindecies B de l’annexe III au CGI

5] BOI-IR-RICI-230-10-30-10 au III-B § 190

[6] Arrêté du 26 mars 2019 relatif à la réduction d’impôt sur le revenu au titre de l’investissement locatif prévue à l’article 199 novovicies du CGI

[7] Article 46 AZA octies B

[8] Mentionnés au III de l’article 2 quindecies B de l’annexe III au CGI

Par Céline Mahinc

http://www.edenfinances.fr/

Ouvrages de Céline Mahinc aux éditions Arnaud Franel :

Vademecum de l’immobilier 2019

ID Reflex’ Location en meublé LMP-LMNP

Un commentaire